個人で不動産所得のある方は、事業的規模で簡単な帳簿をつけると

“青色申告特別控除”は10万円です。

そして同じ内容を複式簿記で記帳すると“青色申告特別控除”は65万円です。

その差、55万円!。

この55万円と税理士報酬を比較してみてください!

弊社で不動産を所有する個人の方に対する最低顧問報酬は、年間税込29万円です。

税理士に頼めばもちろん複式簿記で記帳することになります。

年間報酬 29万円 - 青色申告の差額 55万円 = ▲26万円

このように計算すると、29万円のお金を出して、

55万円の控除を受けることができるんですね。

最高税率の人で税金まで考えた金額を考えると、逆に17万円も得します。

年間報酬29万円×税率55%=約16万円の節税になるので、実質約13万円の負担

青色申告特別控除の差額 55万円×税率55%=約30万円の節税

青色申告特別控除増加による節税額30万円‐税理士報酬の負担13万円=得した金額17万円

そして、税理士(たとえば弊社)と契約する5大メリットは次のとおりです。

1、収益不動産の取得、売却、保有に関するいろいろな相談ができる!

2、収益不動産専門税理士事務所のもつネットワークを活用できる!

3、記帳を専門家に任せることができる!

4、もちろんのことながら所得税や消費税の確定申告をしてもらうことができる!

5、不動産投資に関するいろいろな情報を収集できる!

税理士と顧問契約するメリットを感じた方は、ぜひご相談ください!

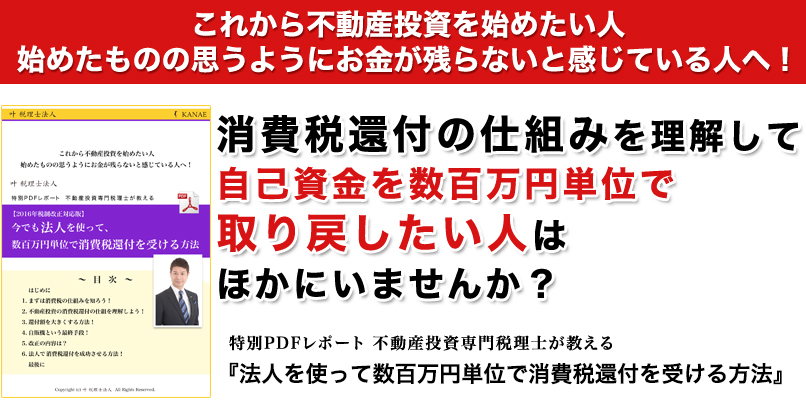

始めたのに

思うようにお金が残らない人へ

法人を効果的に使い、数百万円単位で消費税還付を受ける方法を無料でプレゼントしております。